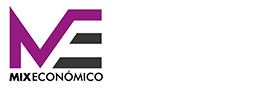

La consultora indica en su informe sobre bancos que se espera que para finales de 2023 los bancos presenten un nivel levemente mayor de exposición a títulos públicos en relación con 2022, debido a la baja demanda de crédito por parte de la economía.

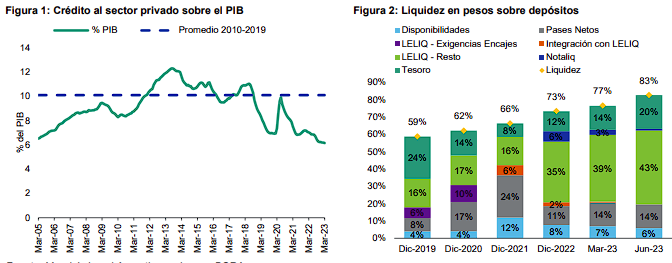

El crecimiento en los depósitos, junto con las dificultades para asignarlos a nuevas originaciones de préstamos, hace que los bancos asignen una proporción elevada de sus activos a Títulos Públicos (28% a instrumentos BCRA y 12% soberanos).

Si bien esto les brinda mayores niveles de liquidez, expone la hoja de balance a las condiciones de política monetaria y de financiamiento de la deuda pública.

La elevada capitalización mitiga eventuales pérdidas asociadas a la valuación de Títulos Públicos

Los bancos han aumentado su capitalización mediante la generación de utilidades sustentado en su financiamiento de bajo costo y reduciendo su dependencia del financiamiento de mercado en los últimos años.

En los próximos meses, en función de la dinámica electoral, las entidades podrían sufrir pérdidas eventuales relacionadas con la valuación de instrumentos del sector público.

Sin embargo, Moody’s Local Argentina considera que los niveles de solvencia y liquidez actuales actúan como mitigantes para afrontar perdidas moderadas.

Asimismo, estima que los bancos privados poseen más de un 65% del total de su exposición al soberano con opcionalidad de venta provista por el BCRA, lo cual actúa como un mitigante adicional a dicho riesgo.

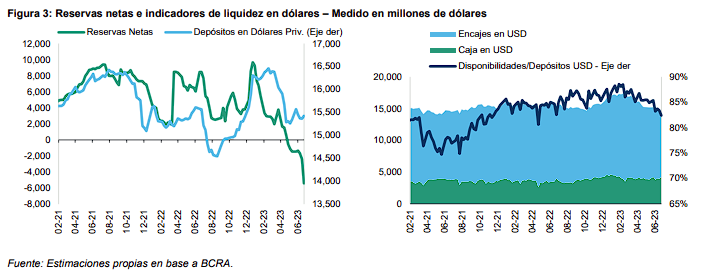

Rentabilidad positiva aunque presionada por menor originación de créditos y altos niveles de inflación

Moody’s Local Argentina espera una mayor contracción en los ingresos por préstamos, en relación con 2022, que junto a mayores presiones inflacionarias redundaran en menores niveles de rentabilidad.

No obstante, espera que se compense con mayores ingresos por colocaciones financieras en instrumentos públicos.

También advierte sobre un leve incremento en la mora sin efectos sobre la solvencia. «Se prevé un aumento leve de la cartera en mora debido a la contracción económica proyectada para 2023 y por la erosión de la capacidad de pago de los deudores», indica.

Sin embargo, considera que los bancos poseen suficiente cobertura con previsiones y capital para mantener su solvencia.

La demanda de crédito podría aumentar en el margen, en relación al PBI, si se aclara la incertidumbre macroeconómica y electoral, pero esto no afectará la liquidez de las entidades.