Un año 2023 que trajo buenos retornos para los activos de riesgo, nos presenta un 2024 con argumentos para mantenernos agresivos en nuestra cartera de Cedears.

El entorno actual luce desafiante desde el punto de vista macroeconómico. La lucha con la inflación en Estados Unidos persiste y el mercado laboral se muestra resiliente, aunque con ciertos signos de desaceleración, desafiando las expectativas del mercado de que la Reserva Federal comience pronto a bajar las tasas de interés.

La inflación en Estados Unidos se aceleró a finales de 2023, con el índice de precios al consumidor incrementándose un 3,4% en el año hasta diciembre, el mayor aumento en tres meses, donde variación mensual también fue mayor de lo previsto. El IPC excluidos alimentos y energía (inflación núcleo) aumentó un 0,3% en diciembre respecto al mes anterior. En términos anuales, la suba es de un 3,9%, muy por encima de los objetivos de la autoridad monetaria.

Endiciembre se crearon 216.000 puestos de trabajo, superando las expectativas. Del total, 164.000 empleos pertenecen al sector privado, mientras que 142.000 corresponden al sector de servicios. Sin embargo, al observar la tendencia, la desaceleración continúa consolidándose. De este modo, el año 2023 concluyó con la creación de 2,7 millones de empleos, la variación más modesta desde 2019 si excluimos el 2020 con el impacto de la pandemia. No obstante, la tasa de desempleo se mantuvo estable en un 3,7%, contrariamente a las expectativas que anticipaban un aumento al 3,8%. El aumento de los salarios en el sector privado también superó las expectativas, donde variación trimestral anualizada se sitúa en un 4,3%, superando el 4,1% de los últimos 12 meses y excediendo el objetivo del 3% establecido por la FED, en consonancia con la meta de inflación del 2%.

Bajo este entorno, el 2023 nos deja un saldo muy positivo como inversores. El S&P500 exhibiendo retornos del 26,8% pero la versión del índice que otorga igual ponderación a las acciones que lo compone, esto es el “S&P 500 Equal Weighted Index” con retornos del 11,6 % sugiere prestar atención a los sectores y activos que realmente están generando valor, y que permiten mantenernos agresivos a la hora de armar nuestra cartera de inversión.

Cedears: Las razones para mantenernos agresivos en 2024

En base a un reciente artículo de Brian Nelson, CFA titular de Valuentum empresa de Research independiente de acciones rescatamos diez razones para mantenernos agresivos en 2024 sobre nuestra cartera de CEDEARS:

- La Reserva Federal considera iniciar recortes de tasas con una inflación ligeramente superior al 2%, permitiéndole tomar medidas preventivas. Esto beneficia a aquellas acciones cuyos flujos de caja se esperan a largo plazo, especialmente las tecnológicas de gran capitalización y crecimiento de gran capitalización.

- El desempleo en mínimos del 3,7% fortalece los mercados, ya que los empleados inyectando dinero a través de cuentas de jubilación y retiro, crean una base sólida para los mercados de valores.

- Aumentos salariales notables y continuos impulsan el gasto del consumidor, mientras que el PIB nominal se mantiene fuerte, al margen de la discusión sobre un “aterrizaje suave” o “forzoso” de la economía americana.

- Dado que actualmente solo alrededor del 10% de las operaciones provienen de inversores discrecionales que prestan atención a los fundamentos, vivimos en un entorno de mercado en el que los inversores están invirtiendo en índices. Esto debería seguir beneficiando a las empresas más grandes de los índices más representativos, siendo las categorías tecnológicas de gran capitalización y crecimiento de gran capitalización las dos más favorecidas.

- Dado que el rendimiento de los bonos del Tesoro a 10 años es significativamente mayor que el rendimiento de dividendos promedio de las empresas del S&P 500, el mercado continúa fijando precios razonables a las acciones, ofreciendo un telón de fondo racional para seguir siendo agresivo en la generación de ideas.

- El rendimiento del 2023 da la confianza de que 2022 fue un momento pasajero en las tendencias a largo plazo, donde predominan la tecnología de gran capitalización y el área de crecimiento de gran capitalización. Así, nuestras acciones favoritas vuelven a estar de moda.

- A medida que la marea creciente de precios fluye por toda la economía, esperamos que un efecto multiplicador benigno continúe ampliándose, allanando el camino para lo que podría ser un aumento similar en los precios nominales de las acciones. No sorprendería que las acciones se duplicaran en los próximos años.

- Más de la mitad de los hogares no tienen una hipoteca y se están beneficiando del enorme efecto riqueza que se ha afianzado no sólo en las acciones durante la última década sino también con respecto a los precios de la vivienda en los últimos años. Los balances de los hogares se mantienen saludables, siendo esto positivo para la economía como para los mercados de valores.

- La inteligencia artificial [IA] sigue siendo una enorme fuente potencial de crecimiento. Microsoft ya ha comenzado a monetizar la IA en Copilot, y si bien Nvidia y AMD se beneficiarán al proporcionar la potencia informática detrás de la revolución de la IA, muchas más empresas monetizarán de manera tangible la IA a partir de 2024.

- Aunque los certificados de depósito en un banco local ofrecen tasas del 5% o más, 2023 demostró que las acciones aún podrían generar grandes resultados en términos relativos, con el S&P 500 subiendo un 26,8% en 2023. No sorprendería que el S&P 500 en general genere rendimientos anuales de dos dígitos en los próximos años.

Cedears: Dos de nuestros nombres favoritos para el 2024

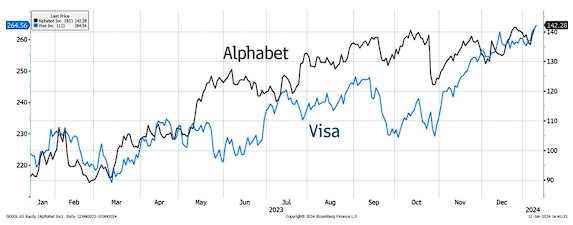

Considerando las razones que nos permiten continuar siendo agresivos en 2024, Visa y Alphabet son dos de nuestros CEDEARS favoritos con mayor participación en nuestro portafolio recomendado. Ambas acciones acaban de tocar máximos en sus cotizaciones en un año.

Durante el año pasado, las acciones de Visa subieron casi un 20%, mientras que las acciones de Alphabet subieron más del 60%. Si consideramos el CEDEARS en moneda local, estos retornos se traducen en un 349,5% y 259,7% respectivamente en pesos.

Visa está influenciado por la tendencia hacia una sociedad sin efectivo y se beneficia de la proliferación del comercio electrónico.

Se destacan el margen operativo de la empresa es y su margen de flujo de caja. Se espera una generación considerable de flujo de caja libre en los próximos años y que, como resultado, sus perspectivas de crecimiento de dividendos se beneficien.

Por su parte, Alphabet (Google) finalizó su tercer trimestre de 2023 con una enorme posición de efectivo neto. El efectivo total, equivalentes de efectivo y valores negociables superan en mas de 8 veces su deuda de largo plazo. Este gigante de la tecnología probablemente tenga el mejor balance que existe dada la flexibilidad financiera con la que cuenta. El flujo de caja libre de la empresa durante los primeros nueve meses de 2023 creció un 40% sobre el mismo período del año anterior. Así, tiene todas las características para convertirse en una de las de mejor desempeño en 2024.

Es difícil saber exactamente qué traerá 2024 en términos de rentabilidad del mercado, pero ciertos aspectos del mercado de valores y de la economía estadounidense nos hacen pensar en oportunidades para mantenernos agresivos en nuestras elecciones. Visa y Alphabet siguen siendo dos de nuestras ideas favoritas en el mercado actual. Al comienzo del año 2024, el Portafolio Recomendado de Cederas Criteria, mantiene un 40% de su cartera entre estas dos alternativas de valor.